Диверсифікація інвестицій: чому важливо диверсифікувати інвестиційний портфель і як це допомагає знижувати ризики. Дізнайтеся про види диверсифікації, та як її провести за допомогою фондів Inzhur

Що таке диверсифікація: як підвищити ефективність інвестицій

Успішні інвестори знають: диверсифікація — це умова збереження і примноження капіталу. Вкладення всіх коштів в один актив (квартира, золото, акції перспективної компанії) завжди передбачає додаткові ризики. Саме тому диверсифікація інвестицій стає ключовою стратегією захисту та зростання капіталу. Що таке диверсифікація і чому вона важлива для кожного інвестора? Розберімося, як розподілити інвестиції між різними активами, щоб створити надійний фундамент для фінансового зростання

Що таке диверсифікація

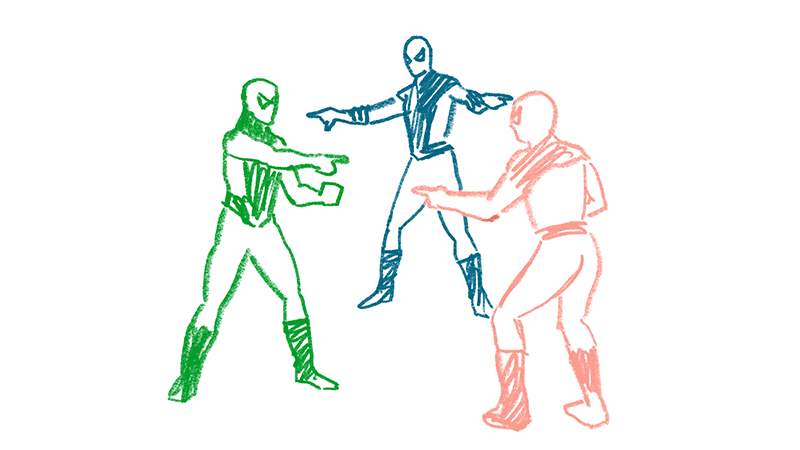

Диверсифікація — це стратегія розподілу інвестицій між різними активами, що дає змогу знизити ризики й оптимізувати дохідність. Простими словами, це принцип «не класти всі яйця в один кошик». Коли ви розподіляєте кошти між різними інвестиційними напрямами, падіння дохідності в одній сфері може компенсуватися зростанням в іншій.

Диверсифікація інвестиційного портфеля працює за принципом балансу. Наприклад, якщо ви інвестуєте в нерухомість, частина ваших об’єктів може приносити стабільний орендний дохід, тоді як інша — зростати в ціні.

Водночас важливо розуміти, що диверсифікація — це не просто збільшення кількості активів, а саме продуманий їх розподіл, з урахуванням різних факторів — від ризиків до потенційної дохідності.

Види диверсифікації

У сучасному світі є багато способів грамотно розподілити інвестиційний портфель. Розглянемо основні види диверсифікації, які допоможуть надійно захистити ваші заощадження.

- За типом активів: нерухомість, цінні папери, банківські депозити, коштовні метали. Такий підхід захищає від ризиків, пов’язаних із конкретним сектором економіки.

- За валютою. Розподіл коштів між різними валютами допомагає захистити заощадження від валютних коливань. Наприклад, можна тримати частину грошей у доларах, частину в євро, а частину в гривні.

- За географією. Ідеться про інвестування в активи різних країн. Такий підхід виправданий, коли економічне становище в різних частинах світу суттєво відрізняється.

- За галузями. Це розподіл інвестицій між різними секторами економіки: енергетика, торгівля, технології, нерухомість. Така стратегія знижує ризики, пов’язані з імовірною кризою в певній галузі.

- За терміном інвестування. Це комбінація коротко- та довгострокових інвестицій, що дає змогу як отримувати швидкий дохід, так і забезпечувати стабільне зростання капіталу в майбутньому.

Читайте також: Інвестиційний портфель: що це, види та етапи створення

Чому варто диверсифікувати інвестиційний портфель

Диверсифікація інвестиційного портфеля — це базовий принцип успішного інвестування, перевірений часом і досвідом професійних інвесторів. В умовах постійних економічних змін та ринкової невизначеності розподіл інвестицій між різними активами стає не просто рекомендацією, а необхідною умовою збереження і примноження капіталу.

- Зниження ризиків. Коли ваші інвестиції розподілені між різними активами, ризик втрати всього капіталу значно знижується. Якщо один напрям показує падіння, інші можуть компенсувати ці втрати своїм зростанням.

- Стабільний дохід. Правильна стратегія диверсифікації дає змогу отримувати дохід з різних джерел. Наприклад, поки одні активи генерують регулярний пасивний дохід, інші можуть зростати в ціні, забезпечуючи прибуток у майбутньому.

- Захист від інфляції. Розподіл інвестицій між різними типами активів допомагає захистити капітал від знецінення. Коли багато ваших коштів працює в різних напрямах, частина з них завжди зростатиме швидше за інфляцію.

- Гнучкість управління. Диверсифікований портфель легше адаптувати до змін ринку та власних фінансових цілей. Ви можете коригувати співвідношення активів залежно від економічної ситуації чи особистих потреб.

Диверсифікація інвестицій з фондами Inzhur

Диверсифікація інвестицій стає доступнішою завдяки інноваційному підходу першої української REIT-компанії Inzhur. Вона створює можливості для спільного інвестування в масштабні проєкти комерційної нерухомості, які раніше були доступні лише великим інвесторам.

Сьогодні Inzhur пропонує кілька перспективних фондів для інвестування. Зокрема, Inzhur Ocean — амбітний проєкт із придбання одного з найбільших торговельних центрів столиці. До проведення аукціону з приватизації кошти інвесторів працюють в ОВДП, забезпечуючи дохідність у розмірі 13–15% річних у гривні. Після успішної купівлі об’єкта прогнозована дохідність — 20% річних у доларах. Важливо, що стратегія фонду передбачає надійний захист коштів інвесторів: у разі неуспішної участі в аукціоні всі вкладення повертають.

Інший, не менш цікавий фонд — Inzhur Житній — відкриває унікальну можливість стати співвласником історичної пам’ятки на Подолі. Проєкт передбачає перетворення Житнього ринку на сучасний гастрономічний хаб європейського рівня. Наразі, доки очікується рішення щодо продажу споруди, інвестори отримують 13–15% річних у гривні від вкладень в ОВДП. Після викупу об’єкта прогнозована дохідність становитиме 10% річних у доларах. Особливістю проєкту є потужна міжнародна експертиза: над ним працюють провідні компанії — лондонський офіс Colliers та провідне українське архітектурне агентство AVR.

Показовий приклад ефективної диверсифікації у сфері комерційної нерухомості — фонд Inzhur Supermarket. Під управлінням фонду працюють три супермаркети «Сільпо» у Києві та області, а також один перебуває на стадії будівництва. Такий підхід демонструє одразу кілька рівнів диверсифікації: географічний — об’єкти розташовані в різних локаціях, що знижує залежність від ситуації в конкретному районі, та операційний — довгострокові договори оренди з надійною торговельною мережею забезпечують стабільний дохід протягом 10–30 років.

Читайте також: Куди інвестувати під час війни

Інвестуючи з Inzhur, ви отримуєте не лише професійне управління коштами, а й можливість стати співвласником великих комерційних об’єктів з порівняно невеликим капіталом. Такий підхід забезпечує збільшення ефективності інвестицій завдяки диверсифікації між різними об’єктами нерухомості, регулярному пасивному доходу, захисту від інфляції через прив’язку до долара.